Du bist selbstständig und möchtest auch später noch gut leben? MyBusiness Mentor hat wertvolle Tipps für die private Altersvorsorge, die Du unbedingt beachten musst.

Machst Du den Schritt in die Selbstständigkeit, heißt das auch, Du machst ALLES selbst. Niemand anderes wird sich um Deine Belange kümmern, denn Du bist Dein eigener Chef. Das betrifft nicht nur die Arbeit, sondern auch alle finanziellen Fragen und Angelegenheiten. Buchführung, Steuern, etc. sind stehen beständig an – doch ein Punkt wird (gerade in den Anfangsjahren) gern vernachlässigt: die private Altersvorsorge.

MyBusiness Mentor zeigt Dir, wie eine einfache und flexible Geldanlage für Selbstständige Dich im Alter sicher leben lässt.

Absicherung im Alter

Für Angestellte ist es in Deutschland recht einfach, denn sie zahlen alle in die gesetzliche Rentenversicherung ein. Darüber hinaus gibt es noch die betriebliche Altersabsicherung, doch allein diese reicht nicht aus, denn aufgrund des demographischen Wandels kommt die Rentenkasse an ihre Grenzen.

Als Selbstständiger wählst Du je nach Branche eine Pflichtversicherung zur Rentenversicherung oder bist evtl. durch das Künstlersozialversicherungsgesetz abgesichert. Im Vergleich zu Angestellten besteht aber keine Pflicht zur gesetzlichen Rentenversicherung. Gerade im Alter kann das aber ein hohes Risiko bedeuten, wenn Du Dich nicht schon im Voraus finanziell abgesichert hast.

Altersvorsorge für Selbstständige

Eher früher als später ist es also an der Zeit, die Dinge selbst in die Hand zu nehmen und eine finanzielle Vorsorge in die Wege zu leiten.

Fängst Du früh mit der privaten Altersvorsorge an, kannst Du den Zinseszinseffekt nutzen. Mit diesem Effekt wächst Dein angespartes Geld quasi von selbst und baut für Dich, durch die lange Spardauer, eine solide finanzielle Basis auf.

Bei Beginn der finanziellen Vorsorge stellt sich natürlich die Frage: Welche Höhe soll die Sparsumme haben? Als Selbstständiger durchlebt man öfter unruhige Zeiten, in denen die Einnahmen gering sind. An dieser Stelle sei gesagt, auch mit kleinen Beiträgen baust Du Dir mit der Zeit ein dickes Polster auf.

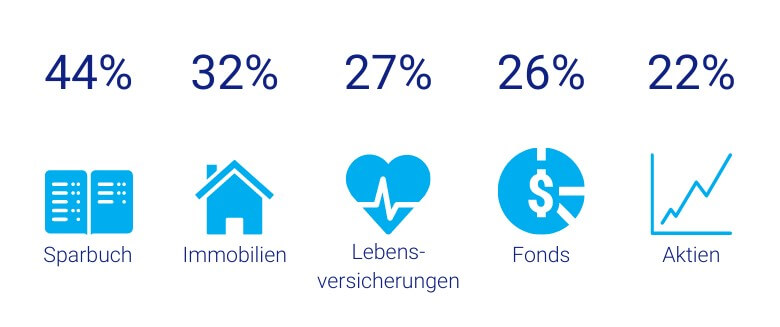

Möglichkeiten der Geldanlage

Dir als Selbstständigen, stehen verschiedene Strategien für die private Altersvorsorge zur Verfügung. Für welche Du Dich entscheidest, sollte sich an folgenden Punkten orientieren:

- Flexibilität oder Liquidität

- Sicherheit und Renditechancen

Weiterhin spielt es eine Rolle, ob Du die Geldanlage im Hintergrund laufen lassen möchtest, oder Du selbst dafür Zeit investieren möchtest.

In den meisten Fällen ist es sinnvoll, verschiedene Möglichkeiten zu kombinieren und das Riskio von Verlusten zu minimieren. Der Artikel „So legst Du Dein Geld richtig an“ macht Dich zum Experten.

Gefällt Dir, was Du liest? Dann Schau Dich auf unserer Seite um und Du wirst weitere spannende Themen finden.

Freiwillige Rentenversicherung

Alle Angestellten in Deutschland sind automatisch in der gesetzlichen Rentenversicherung pflichtversichert und haben dadurch eine solide Basis für ihre Altersvorsorge. Als Selbstständiger kannst Du Dich freiwillig versichern oder einen Antrag auf Pflichtversicherung stellen. Im Vergleich zur Pflichtversicherung, kannst Du bei der freiwilligen Versicherung Anzahl und Höhe der Beiträge selbst bestimmen.

Beide Fälle können sich lohnen, da Du besondere Ansprüche, wie beispielsweise die Rente aufgrund von verminderter Erwerbsfähigkeit, geltend machen kannst. Ob das auf Dich zutrifft, gehst Du am besten mit dem Rentenversicherungsträger nach Abwägung aller Vor- und Nachteile durch.

Basis-Rente (ehemals Rürup-Versicherung)

Bei der Basis-Rente (ehemals Rürup-Rente) handelt es sich um eine Leibrente, die Dich bis ans Lebensende absichert und steuerlich gefördert wird.

Die Basis-Rente hat jedoch auch einige Nachteile, weswegen Du unbedingt klären solltest, ob sie individuell für Dich von Vorteil ist. Dazu gehören z.B. die recht hohen Verwaltungskosten sowie hohe Hürden, um einen Vertrag zu kündigen.

Immobilien

In den letzten Jahrzehnten waren Immobilien ein wahrer Renner als Geldanlage. Vorteil ist, dass Du sie jetzt oder auch zukünftig selbst bewohnen kannst. Zudem besteht die berechtigte Hoffnung, dass es zu einer deutlichen Wertsteigerung kommt. Durch die Mieteinnahmen hast Du ein sicheres passives Einkommen, dass eine ideale private Altersvorsorge darstellt. Bewohnst Du die Immobilie später selbst, musst Du im Alter keine Miete zahlen – auch eine Form der privaten Altersvorsorge.

Darauf solltest Du achten, wenn Du Wohneigentum erwerben möchtest:

- Kaufe zu einem geringen Preis in einer Region mit voraussichtlichem Wertzuwachs.

- Vermeide überteuerte Standorte wie den Großstädten oder beliebte Ferienregionen.

- Nutze das derzeit niedrige Zinsniveau.

- Beantworte die Frage, ob Du im Alter selbst in Deinem Wohneigentum leben möchtest oder dieses vermietest?

- Achte auf eine solide Finanzierung mit einem hohen Eigenkapitalanteil.

Wie möchtest Du Dein Geld richtig anlegen? Wir zeigen Dir verschiedene Anlagemodelle mit all ihren Vor- und Nachteilen. Investiere Dein Geld – aber richtig!

Eine Immobilie zu besitzen bedeutet aber auch gewisse Verpflichtungen einzugehen, die mitunter Zeit und Geld kosten. Ebenso bist Du durch die Anlageform eingeschränkt, denn ein möglicher Verkauf dauert seine Zeit.

Ein weiterer Knackpunkt sind die hohen Kosten für den Erwerb einer Immobilie. Entweder Du hast das nötige Eigenkapital zur Hand oder aber Du musst den Kauf durch Kredite absichern. Darüber hinaus fallen weitere Kosten wie Grunderwerbssteuer, Notar, Makler sowie Instandhaltungs- und Versicherungskosten an.

Wertpapiere

Eine weitere Anlageform sind Einzelaktien, ETFs und Fonds. Wertpapiere zu handeln geht heutzutage auch für private Anleger sehr einfach und günstig. Das macht es zum einen angenehm und leicht zu händeln, zum anderen birgt es die Gefahr, sich auf risikobehaftete Spekulationen einzulassen. Nutzt Du die richtige Strategie, kannst Du jedoch hohe Renditen erwirtschaften und gleichzeitig das Risiko gering halten.

Aktien

Aktien von Einzelunternehmen stelle eine klassische Anlageform an der Börse dar. Um das Risiko von Verlusten zu minimieren, ist es nötig, möglichst viele Einzelaktien zu kaufen (siehe auch Artikel „Wie kaufe ich Aktien„). Dazu braucht es eine aktive, sorgfältige Prüfung der einzelnen Aktien vor Ein- und Verkauf – und eben auch das nötige Kleingeld, um diese überhaupt zu kaufen. So erreichst Du eine breite Streuung und wirst gegen Einzelausfälle abgesichert.

Inzwischen sind die Transaktionskosten bei den meisten Anbietern sehr niedrig, sodass der Einstieg in diesen Kapitalmarkt recht einfach ist. Darin besteht aber auch die Gefahr, die langfristige Anlagestrategie aus den Augen zu verlieren und sich auf das Gebiet der risikoreichen Spekulation zu begeben.

ETFs

ETF steht für Exchange Traded Funds und ist eine Alternative zu Einzelaktien oder Fonds. Gerade zu ersteren hast Du den Vorteil einer breiten Streuung und somit einem geringeren Risiko. ETFs bilden einen definierten Index ab und haben daher in der Regel eine Vielzahl von Einzelwerten im Portfolio.

Im Vergleich zu den meisten anderen Anlageformen, sparst Du mit einem EFT viel zeit und Geld. Trotzdem solltest Du Deinem ETF einer regelmässigen Prüfung unterziehen und mit Deiner Anlagestrategie abgleichen.

Es gib auch Unternehmen, die das für Dich übernehmen und ein sogenanntes Rebalancing anbieten, jedoch lässt dies den Kostenvorteil eines ETFs wieder dahinschmelzen.

Möchtest Du mehr darüber erfahren, dann schaue Dir unseren ausführlichen Artikel zu ETFs an.

Fonds

Ein Fonds bietet, ähnlich wie ETFs, den großen Vorteil einer breiten Streuung. Ein Fonds vereint viele verschiedene Einzeltitel und Anleihen (branchen- und länderübergreifend). Im Ggegensatz zu ETFs, die starr einen Index abbilden, wird ein Fond aktiv gemanagt. Fond-Manager können auf eventuelle Marktschwankungen durch entsprechende Umschichtungen reagieren und somit Verluste minimieren oder Gewinne realisieren. Fonds bieten also den Vorteil, auf Entwicklungen zu reagieren zu können.

Demgegenüber stehen die relativ hohen Verwaltungs- und Servicekosten, die oftmals in keinem Verhältnis zur erwirtschafteten Rendite stehen.

Ein Thema für JETZT

Die private Altersvorsorge betrifft Selbstständige viel mehr als es bei Angestellten der Fall ist. Aus diesem Grund ist es wichtig, sich so früh wie möglich mit dem Thema zu befassen. Es gibt eine Vielzahl von Lösungen, die Dich nicht nur absichern, sondern auch helfen, Vermögen aufzubauen. Je eher Du mit dem Sparen anfängst, desto länger bleibt Dir Zeit, mit der richtigen Geldanlage und auch kleinen Sparraten Dich im Alter abzusichern.

Um langfristig gute Renditechancen zu erzielen, bieten sich Fondssparpläne an. Je nach persönlicher Risikobereitschaft, kannst Du eine mehr oder weniger hohe Rendite erwarten.

Alles über Karriere und Erfolg

Hat dir der Artikel gefallen? Dann teil ihn bitte in deinen Netzwerken.